Vermögensverwaltung Privatkunden

Vorgehen Vermögensverwaltung

Der Ablauf unseres Prozesses beim Investieren

Die taktische Allokation

Um die Entwicklung an den Kapitalmärkten genau einschätzen und bewerten zu können, analysieren unsere Experten aus dem Makro-Research des Asset Managements täglich die globale Konjunkturentwicklung. Diese verdichteten Erkenntnisse bilden die Basis für die Entscheidung, in welche Anlageklassen, Regionen und Branchen wir investieren.

Die Selektion

Im zweiten Schritt entscheiden wir in der Selektion. in welche einzelnen Wertpapiere - also zum Beispiel Aktien oder Anleihen - innerhalb dieser taktischen Allokation investiert werden soll. Unser hauseigenes Research und erstklassige externe Analysen unterstützen uns hier bei der Entscheidungsfindung.

Das Risikomanagement

Hohe Wertstabilität in Kombination mit einer vorsichtigen Anlagestrategie ist die wesentliche Voraussetzung für langfristigen und realen Vermögenserhalt. Durch aktives und umfassendes Risikomanagement fokussieren wir uns darauf, große Krisen frühzeitig zu erkennen und den Kapitalerhalt durch ein wetterfestes Portfolio langfristig zu gewährleisten.

Vermögensverwaltung für Privatkunden

Mehr Ruhe, klare Entscheidungen, saubere Umsetzung

Sie möchten Ihr Depot professionell betreuen lassen und zugleich die Kontrolle behalten. Wir setzen die vereinbarten Maßnahmen für Sie um, überwachen Ihr Depot laufend und halten Sie regelmäßig auf dem Laufenden. So bleibt Ihre Anlagestrategie diszipliniert, verständlich und wirksam.

Für wen ist das sinnvoll

Depotvolumen ab 100.000 Euro

Wenig Zeit für Details, Wunsch nach professioneller Umsetzung

Schwerpunkt auf systematischer Geldanlage, nicht auf Spekulation

Wann ist Beratung ohne Verwaltung besser

Depot unter 100.000 Euro

Wunsch nach aktiver eigener Auswahl einzelner Titel

Häufige, spontane Entscheidungen ohne feste Strategie

Unser Auftrag, Ihre Kontrolle

Sie entscheiden über Ziel, Strategie, Risikorahmen und Spielregeln. Wir kümmern uns um die Umsetzung. Jede neue Maßnahme erfolgt nur mit Ihrer Freigabe. Auf Wunsch erhalten wir eine eingeschränkte Vollmacht, damit wir technische Schritte zuverlässig abwickeln können.

Depotführung

Neues Depot über FNZ oder FFB Bank möglich

Oder eingeschränkte Vollmacht auf Ihr bestehendes Depot

Zugriffsdaten bleiben bei Ihnen, Vollmacht ist jederzeit widerrufbar

So läuft es ab

Siehe Grafik oben.

Was Sie konkret bekommen

Laufende Beobachtung von Gesamtdepot und Einzelpositionen

Diszipliniertes Rebalancing bei Abweichungen

Investition neu verfügbarer Mittel, zum Beispiel Dividenden oder Einzahlungen

Aufnahme geeigneter Wertpapiere, wenn bessere Streuung oder niedrigere Kosten möglich sind

Quartalsberichte mit klarer Zusammenfassung der Ereignisse

Persönliche Empfehlungen zur Nutzung relevanter Chancen

Umsetzung neuer Entscheidungen nur nach Ihrer Zustimmung

Jährliches Progress Gespräch zur Aktualisierung von Strategie und Annahmen

Drei kurze Beispiele aus der Praxis

Unternehmerin mit wenig Zeit

Wir übernehmen Einrichtung, Umsetzung und Rebalancing. Sie sieht quartalsweise Berichte und gibt neue Maßnahmen frei. Ergebnis, klare Linie trotz vollem Kalender.Arzt mit Alt-Depot

Wir vereinfachen die Struktur, senken Kosten, legen Regeln für Schwankungen fest. Dividenden laufen in einen monatlichen Sparplan. Ergebnis, weniger Komplexität, mehr Disziplin.Ehepaar vor Rentenbeginn

Wir richten ein Zieldepot nach Entnahmeplan ein. Rebalancing schützt die Quote. Progress passt jährlich an Lebenssituation und Steuern an. Ergebnis, planbarer Ruhestand.

Transparenz und Sicherheit

Unabhängige Beratung, keine Produktprovisionen. Schriftliche Protokolle für jede Maßnahme. Zugriff auf Ihr Depot bleibt bei Ihnen. Auf Wunsch nur Freigaben per Mail oder Portal. Alle Schritte sind für Sie nachvollziehbar.

Wir managen Ihr Depot

Wenn Sie Ihre Vermögensverwaltung in erfahrene Hände legen möchten, sprechen wir in Ruhe über Ziele, Strategie und Vorgehen.

Unverbindliches Gespräch anfragenFehler der Privatanleger

Mehr Details für Leseinteressierte

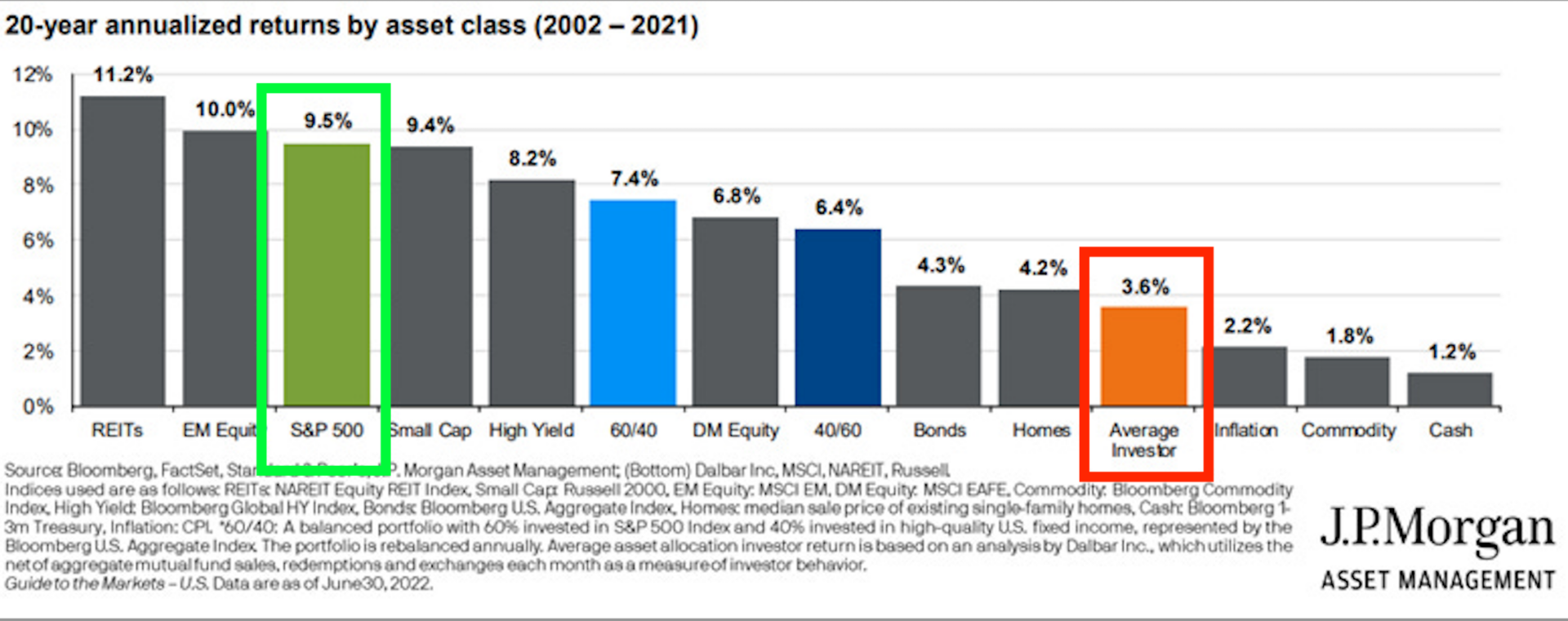

Den meisten Privatanleger ergeht es statistisch über die Zeit ähnlich wie der Grafik oben: Sie performen deutlich schlechter als der Markt (3.6% vs. 9,5%).

Interessant ist auch die Grundhaltung der Diskussionen bei Twitter/X zu diesem Thema. Privatpersonen sollten nicht in Einzelaktien investieren! Finanz-Diskussionen auf Twitter gehen zu 80-90% um Einzelaktien. Viele Menschen lieben es in Einzelaktien zu investieren, weil sie Spaß daran haben zu sehen wie sich die Kurse nach oben (und weniger nach unten) bewegen. Sie haben danach das Gefühl „selber“ Gewinne erzielt zu haben. Wir als Fidelis sind aber der Überzeugung, dass sie besser ins Casino gehen sollten, um Spaß zu haben! Ihr Geld sollten sie allerdings rational vernünftig anlegen. Am Ende ist es günstiger, wenn sie ab und an ins Casino gehen, nicht an der Börse spekulieren, sondern rational vernünftig investieren.

Dazu ein Beispiel:

- Eine Gruppe investiert breit diversifiziert und mit einem klaren Plan, passend zu ihrer Person, ihren Zielen und ihrem Risikoprofil, ihr Geld und erwirtschaftet eine durchschnittliche Rendite von 7%. Sie startet ihre Investitionen mit 25 und investiert bis zum 65. Lebensjahr 400 EUR im Monat. Wenn die Gruppe das 65. Lebensjahr erreicht, dann hat sie ein Vermögen von knapp einer Millionen EUR. Insgesamt investiert sie 192.000 EUR.

- Kommen wir nun zu der Gruppe der Privatpersonen, die am Kapitalmarkt selbst anlegen. Gemäß verschiedener Studien erzielen diese ein weit unterdurchschnittliches Ergebnis. Diese zweite Gruppe hat Spaß an der Börse und handelt mit Einzelaktien ohne wirklich die Kompetenz dazu zu haben. Sie überschätzt ihre eigene Fähigkeiten. Dazu ist sie auch noch mangelnd diversifiziert – mithin der Anlageklasse oder auch zwischen den Anlageklassen. Ebenso hat sie ihre eigenen Zeithorizonte nicht im Blick und muss gegebenenfalls zu ungünstigen Zeitpunkten verkaufen. Unterstellen wir einfach mal, dass dies ihre Rendite um 1,5%-Punkte im Durchschnitt drückt (gemäß Studien sieht es noch schlimmer aus…). Wenn ihre Rendite im Ergebnis nur 5,5% beträgt – und nicht 7% wie im obrigen Beispiel – dann kommen Sie mit 65 auf knapp 670.000 Euro.

- Der Unterschied beträgt also am Ende mehr als 300.000 Euro. Wie viele Tage hätte die zweite Gruppe damit also ins Casino gehen können? Und wenn es nicht 400 Euro im Monat, sondern 1.000 EUR waren, dann fehlen ihnen nicht 300.000 Euro, sondern 750.000 Euro Dazu kommt noch der Zeiteffekt, der notwendig ist, um selber Geldanlagen zu tätigen. Die Opportunitätskosten der Zeit rechtfertigen oftmals bereits nicht selber am Kapitalmarkt aktiv zu sein.

- Es kann natürlich immer den Fall geben, dass man 1. ausreichendes Vermögen und 2. ausreichende Kenntnisse hat, damit es rational ist. Damit gehört man allerdings zu einer kleinen Spezialgruppe… Die Geldanlage sollte – unserer Meinung nach – gegeben der persönlichen Situation langfristig nach Anlageklassen gestaltet werden. Unter gewissen Umständen kann man zu gewissen Zeiten bestimmte Regionen und Anlageklassen über- oder untergewichten – gegenüber der eigenen langfristig optimalen Geldanlage. Mit einem richtigen Plan ist man meistens erfolgreicher als ohne jenen. Warum sollte das nicht für das Thema Geldanlage gelten?

Und noch was! Psychologie ist ein wichtiger Teil des Investitionsspiels. Wenn wir einen Prozentsatz angeben müssten, wie hoch dieser ist, würden wir ihn mit 60% beziffern. Manche würden sogar 90% sagen. Dies spiegelt sich auch in der Studie von JP Morgan wider, die zeigt, dass die durchschnittlichen Anleger weit hinter allen Märkten zurückbleiben. Die Hauptgründe?

- Übermässiger Handel (Kosten schaden der Rendite)

- Emotionale Anlageentscheidungen

- Versuchen, den Markt zu timen

- Kein Anlageprozess

- Mangel an Geduld

- Stilwechsel

- Oh, und auf heisse Tipps zu hören – bitte nicht, das hat schon viele ein Vermögen gekostet, und es wird auch Sie eines kosten. Mittlerweile gibt es jedoch sehr einfache Möglichkeiten, dies alles zu umgehen. Mit Fidelis Finance haben wir eine Mission. Wir möchten, dass du dich uns auf der Reise des Investierens anschliesst und von der grössten Vermögensbildungsmaschine aller Zeiten profitierst – dem Finanzmarkt.

Den größten Teil für Ihr Portfolio-Erfolg macht genau ein Punkt aus: Strategische Vermögensallokation, der entscheidende Schlüssel!

– Definieren Sie klare Anlageziele und Ihre Risikotoleranz!

– Sorgen Sie für eine Diversifizierung über verschiedene Anlageklassen hinweg!

– Berücksichtigen Sie langfristige Renditeziele und Kapitalerhalt!

– Überwachen Sie das Portfolio regelmäßig und passen Sie es bei Bedarf an (taktische Asset Allokation)!

Wir verwalten langfristige Anlagestrategien, um Ihr Kapital zu vermehren. Und erklären es entlang des Weges. Stay tuned!